目录

当市场资金过度泛滥时,投资人为了规避系统性风险,常透过资产配置的方式同时建立多空部位,来消除大部份市场风险,获得稳定报酬。而本文挑选长荣与阳明做为配对交易的股票对,并以单根检定确定两档价差存在定态性,即确认长荣与阳明具有共整合关系,从而在价差偏离时,买进被低估的股票,卖出被高估的股票,并在价差修正时,反向平仓,赚取价差。

本文使用 Windows OS 并以 Jupyter Notebook 作为编辑器

# 基本功能

import pandas as pd

import numpy as np

from arch.unitroot import ADF

import statsmodels.api as sm

# 绘图

import matplotlib.pyplot as plt

plt.rcParams['font.sans-serif'] = ['Microsoft JhengHei']

plt.rcParams['axes.unicode_minus'] = False

# TEJ API

import tejapi

tejapi.ApiConfig.api_key = 'Your Key'从 TEJ资料库汇入长荣与阳明的股价报酬率。

# 汇入资料

stock = tejapi.get('TWN/EWPRCD2',

coid = ['2603','2609'],

mdate= {'gte': '2019-06-01','lte':'2021-06-30'},

opts={'columns':['coid','mdate','roia']},

chinese_column_name=True,paginate=True)

stock = stock.pivot(index='日期', columns='证券码', values='日报酬率(%)')

stock.columns = ['2603 长荣','2609 阳明']

stock = stock * 0.01

stock.tail(6)

Step 1. 股票日报酬率序列有定态性

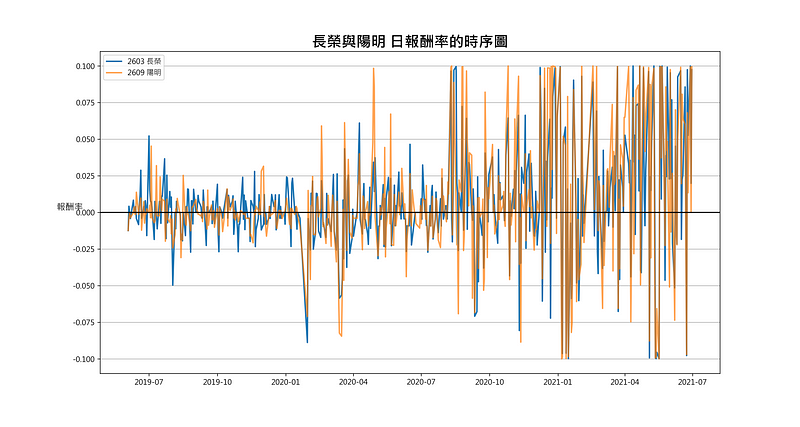

从下图看出两档日报酬率都在0附近上下波动,可以确定两档日报酬率序列存在定态性。

# 长荣与阳明 日报酬率的时序图

fig = plt.figure(figsize = (15,8))

ax = fig.add_subplot()

ax.plot(stock['2603 长荣'] ,linewidth=2, alpha=1)

ax.plot(stock['2609 阳明'] ,linewidth=2, alpha=0.7)

ax.axhline(0,color = 'black')

ax.set_title('长荣与阳明 日报酬率的时序图' ,fontsize=20 ,fontweight='bold')

ax.legend(['2603 长荣','2609 阳明'],loc='best')

ax.set_ylabel('报酬率', fontsize=12,rotation=0)

ax.grid(axis='y')

Step 2. 股票对的价差

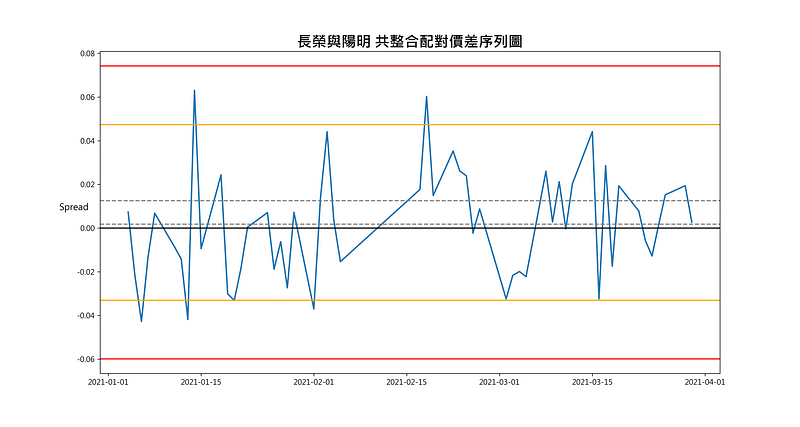

先将回测期间分成形成期与交易期,我们在计算交易期的价差序列时,为了避免前视偏误,我们使用形成期价差序列的线性回归而得的 alpha系数值与 beta系数值,计算交易期的价差序列。

# 价差

def CointegrationSpread(df,formStart,formEnd,tradeStart,tradeEnd):

formX = df[(df.index >= formStart) & (df.index <= formEnd)]['2603 长荣']

formY = df[(df.index >= formStart) & (df.index <= formEnd)]['2609 阳明']

tradeX = df[(df.index >= tradeStart) & (df.index <= tradeEnd)]['2603 长荣']

tradeY = df[(df.index >= tradeStart) & (df.index <= tradeEnd)]['2609 阳明']

results = sm.OLS(formY,sm.add_constant(formX)).fit()

spread = tradeY - results.params[0] - results.params[1] * tradeX

return spread

Spread_2020_10_12 = CointegrationSpread(stock,'2019-06-01','2020-06-30','2020-10-01','2020-12-31')

Spread_2021_01_03 = CointegrationSpread(stock,'2020-01-01','2020-12-31','2021-01-01','2021-03-30')

# 对两档股价的价差序列做定态性检定

adfSpread = ADF(Spread_2021_10_12, trend='n')

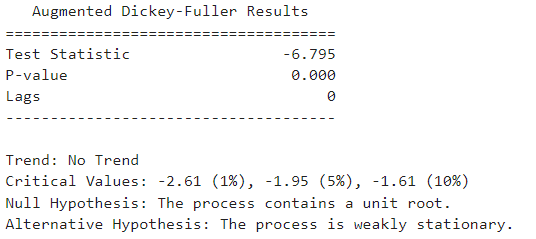

print(adfSpread.summary().as_text())由下图可知在1%显著性水平下,我们可以拒绝虚无假设,说明 2021_10_12价差序列是定态的,即长荣与阳明的日报酬率序列具有共整合关系。

mu = np.mean(Spread_2020_10_12)

sd = np.std(Spread_20201012)我们计算形成期价差序列的 μ均值与 σ标准差,获得交易期进出场的条件门槛值。设定 μ±1.5σ和 μ±0.2σ为开仓与平仓的临界值,而 μ±2.5σ.

。同时我们可以发现形成期价差序列都没有触及 μ±2.5σ临界值。

我们根据开仓平仓点制定交易策略,

Spread_2021_01_03 = Spread_2021_01_03.to_frame()

Spread_2021_01_03.columns = ['价差']Spread_2021_01_03['开仓平仓区间'] =

pd.cut(Spread_2021_01_03['价差'] ,

(float('-inf') ,mu-2.5*sd ,mu-1.5*sd ,mu-0.2*sd ,

mu+0.2*sd ,mu+1.5*sd ,mu+2.5*sd ,float('inf')) ,labels=False)-3Spread_2021_01_03['交易讯号'] =

np.select([(Spread_2021_01_03['开仓平仓区间'].shift() == 1) &

(Spread_2021_01_03['开仓平仓区间'] == 2),

(Spread_2021_01_03['开仓平仓区间'].shift() == 1) &

(Spread_2021_01_03['开仓平仓区间'] == 0),

(Spread_2021_01_03['开仓平仓区间'].shift() == 2) &

(Spread_2021_01_03['开仓平仓区间'] == 3),

(Spread_2021_01_03['开仓平仓区间'].shift() == -1) &

(Spread_2021_01_03['开仓平仓区间'] == -2),

(Spread_2021_01_03['开仓平仓区间'].shift() == -1) &

(Spread_2021_01_03['开仓平仓区间'] == 0),

(Spread_2021_01_03['开仓平仓区间'].shift() == -2) &

(Spread_2021_01_03['开仓平仓区间'] == -3)],

[-2,2,3,1,-1,-3],default = 0)position = [Spread_2021_01_03['交易讯号'][0]]

ns = len(Spread_2021_01_03['交易讯号'])Spread_2021_01_03['仓位情况'] = pd.Series(position,index=Spread_2021_01_03.index)

Spread_2021_01_03['仓位情况'] = Spread_2021_01_03['仓位情况'].shift() # 隔天开盘才进场Spread_2021_01_03 = Spread_2021_01_03.join(stock)

Spread_2021_01_03['策略报酬率'] =

np.select([Spread_2021_01_03['仓位情况'] == 1,

Spread_2021_01_03['仓位情况'] == 0,

Spread_2021_01_03['仓位情况'] == -1],

[Spread_2021_01_03['2609 阳明'] * -1 + Spread_2021_01_03['2603 长荣'] * 1,

0,

Spread_2021_01_03['2609 阳明'] * 1 + Spread_2021_01_03['2603 长荣'] * -1], default=np.nan)Spread_2021_01_03['累积报酬率'] = (Spread_2021_01_03['策略报酬率'] + 1).cumprod() -1

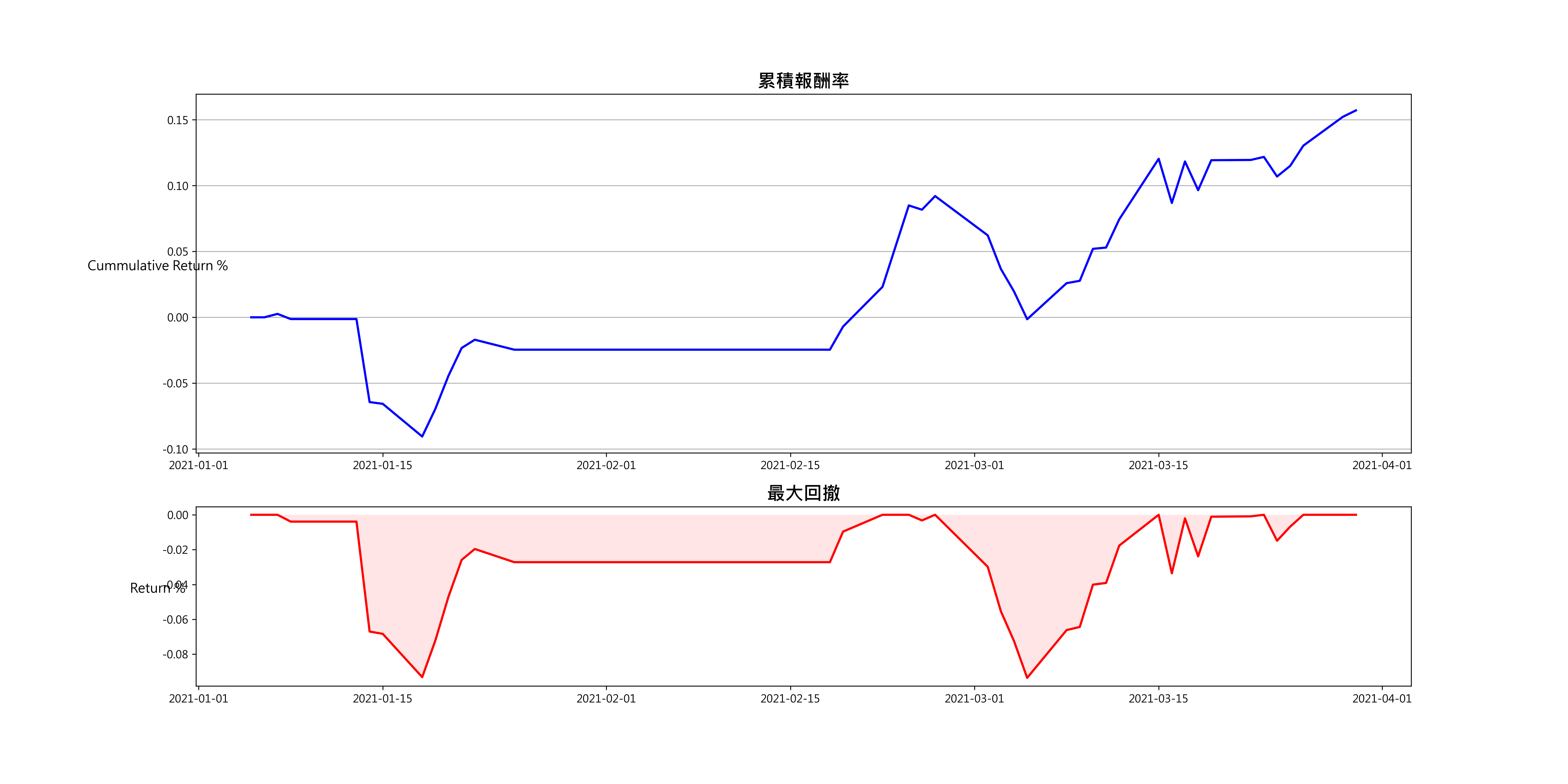

Spread_2021_01_03.head(10)我们完成上述策略,并将策略的累积报酬率与最大回档呈现在下图。

由最大回档图可以发现有两次的配对交易最大回档都连续跌破8%,代表策略的停损机制做的不是太好,或是 μ均值与 σ标准差参数失灵。未来可以试著调降2.5σ的标准,或是以rolling的方式计算形成期价差序列的 μ均值与 σ标准差,因为海运股在2021年上半年的波动性极大,而交易期刚好落在2021年1月至3月,形成期则是2020年1月至12月。

本文仅供参考之用,并不构成要约、招揽或邀请、诱使、任何不论种类或形式之申述或订立任何建议及推荐,读者务请运用个人独立思考能力,自行作出投资决定,如因相关建议招致损失,概与作者无涉。

电子报订阅