目录

蒙地卡罗模拟法的用途是估计不确定事件的可能结果,其运作方式则是透过假设机率分布,使不确定性事件的变数建立模型。 并且,每个预测期都会用一组随机数字来不断重新计算结果,借此产生大量的可能结果。

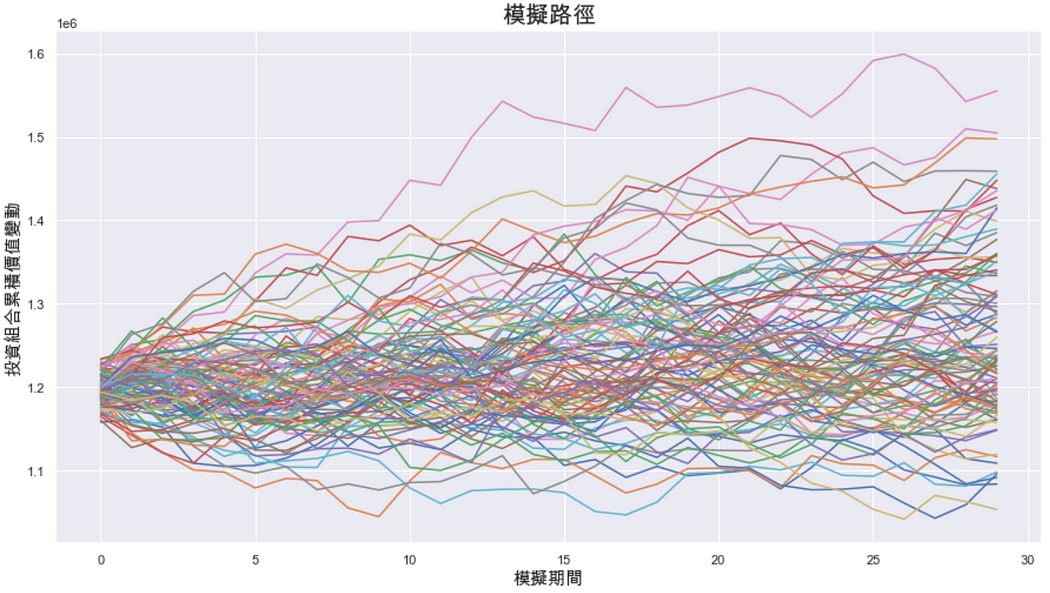

而在财务金融领域中,此方法被广泛用来衡量资产组合的报酬及风险,较注重预测末尾的极端走势。因此,本文最后也将透过视觉化结果,说明资产组合的风险报酬表现。

本文使用 MacOS 并以 Jupyter Notebook 作为编辑器

#基本套件 import numpy as np import pandas as pd

#绘图套件 import matplotlib.pyplot as plt %matplotlib inline import seaborn as sns sns.set()

#TEJAPI import tejapi tejapi.ApiConfig.api_key = 'Your Key' tejapi.ApiConfig.ignoretz = True

ticker = ['1476', '2330', '2603', '2882'] # 儒鸿, 台积电, 国泰金, 长荣

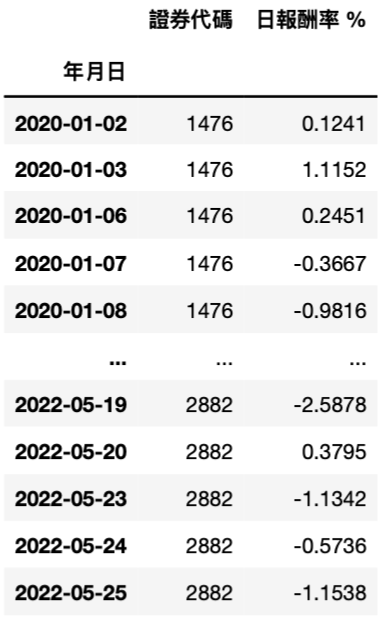

ret = tejapi.get('TWN/EWPRCD2', # 公司交易资料-已调整股价(收盘价)

coid = ticker,

mdate = {'gte':'20200101'},

opts = {'columns': ['coid', 'mdate', 'roia']},

chinese_column_name = True,

paginate = True)

ret = ret.set_index('年月日')

# 资料转置

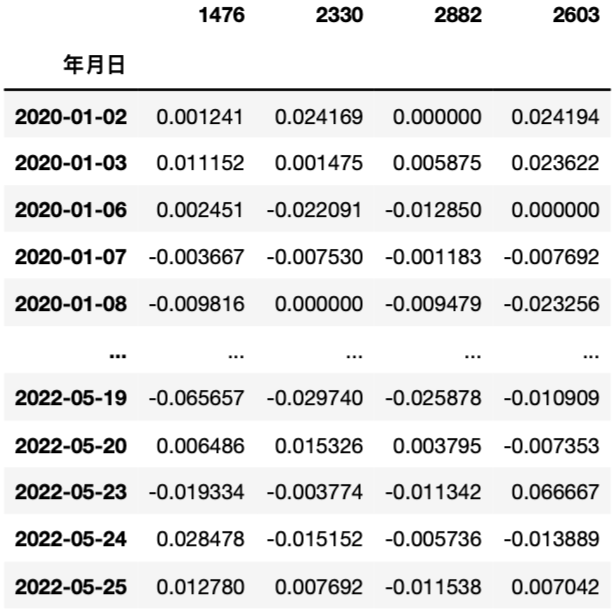

RetData = {}

for i in ticker:

r = ret[ret['证券代码'] == i]

r = r['日报酬率 %']

RetData.setdefault(i, r)

RetData = pd.concat(RetData, axis = 1) RetData = RetData * 0.01

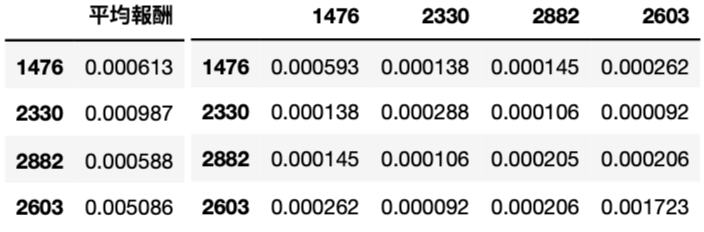

# 平均报酬 Mean = pd.DataFrame( list(np.mean(RetData[i]) for i in RetData.columns), index=RetData.columns, columns = ['平均值'])

# 共变异数矩阵 covMatrix = RetData.cov()

price = tejapi.get('TWN/EWPRCD', # 公司交易资料-未调整股价

coid = ticker,

mdate = {'gte':'20220525', 'lte':'20220525'},

opts = {'columns': ['coid', 'mdate', 'close_d']},

chinese_column_name = True,

paginate = True)

price = price.set_index('年月日')

principal = (price.loc['2020-05-25']['收盘价(元)'].sum()) * 1000

透过加总四支标的于2020年5月25日的收盘价,并假设至少持有一张股票(1000股),则初始本金为1,193,900元。

# 权重设定 weights = list()

for i in range(4):

weights.append(list(price['收盘价(元)'])[i]/price['收盘价(元)'].sum())

# 模拟次数 number_of_trial = 100

# 模拟期间 sim_period = 30

在权重设定的部分,读者可以根据自身标的持有情形而做改变,此处直接使用股价权重比例仅为示范而已。

儒鸿:40%、台积电:44%、长荣:12%、国泰金:4%。

sim_mean = np.full(shape = (sim_period, 4), fill_value = Mean.T.loc['平均报酬']) sim_mean = sim_mean.T

首先,定义储存表格sim_mean并填入各标的之平均报酬,再将其转置,将个别标的独立出来。

sim_portfolio = np.full(shape = (sim_period, number_of_trial), fill_value = 0)

接著,定义储存表格sim_portfolio为投资组合的预测栏位,并先行将每个栏位填入0,后续再通过计算填入该预测路径该期间之预测值。

for i in range(0, number_of_trial):

multi_normal = np.random.normal(size = (sim_period, 4))

cholesky = np.linalg.cholesky(covMatrix)

sim_return = sim_mean + np.inner(cholesky, multi_normal)

sim_portfolio[:,i] =

np.cumprod(np.inner(weights, sim_return.T)+1) * principal

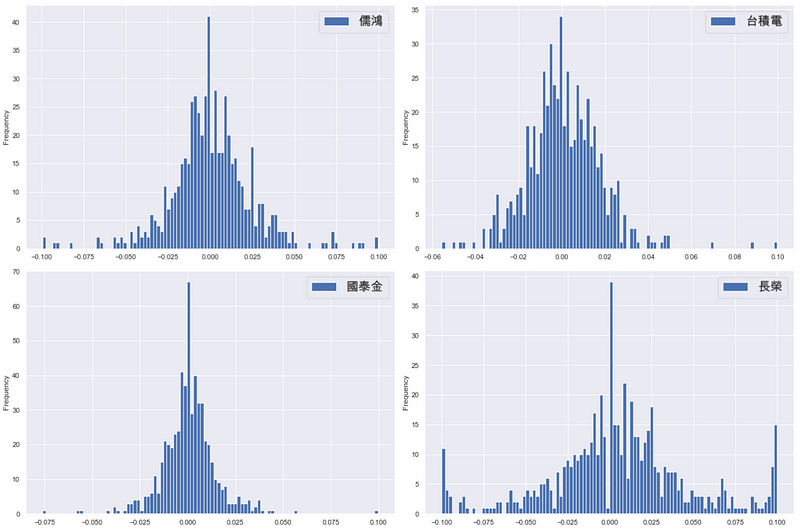

从上图中可以发现,除了长荣(2603)有较严重的厚尾问题,各项标的报酬分配大致上接近常态分配,因此本文此处也套用常态分配在各标的上。

在处理多资产投资组合时,透过cholesky分解出共变异数矩阵的下三角矩阵,处理标的间相关性问题。

接著,将上述两矩阵内积,得到模拟之各项标的报酬走势;最后乘上个标的权重比例(同样是内积)以及初始本金,即完成投资组合路径模拟计算。

plt.rcParams['font.sans-serif'] = ['Arial Unicode MS'] # 输入中文plt.figure(figsize=(15,8)) #框定图表尺寸plt.plot(sim_portfolio)

plt.ylabel('投资组合累积价值变动', fontsize = 15)

plt.xlabel('模拟期间', fontsize = 15)

plt.title('模拟路径', fontsize = 20)

plt.show()

透过这一次的模拟结果,可以借由图表中最下面的路径推论,接下来一个月该投资组合走势下档风险最多不会超过 -16%;而上涨报酬最大可能为25%。因此该投资组合有较低下档风险以及较高的涨势机率。

透过上述的过程,相信读者可以明白蒙地卡罗方法的执行流程,并且可以知道其背后具有统计理论的支撑;然而,也因为蒙地卡罗方法是透过随机机率为基础进行大量计算,以模拟将来的可能走势,所以不能代表市场会全然地与预测结果相同,若市场中有大幅度的波动导致极端值产生,则蒙地卡罗方法的参考性就有所降低。因此,想要在市场中保有领先地位,不仅仅要有逻辑清晰且数据支持的分析结果,也必须时刻掌握资讯的流通,而TEJ也欢迎读者选购 TEJ E Shop中的方案,相信读者具有完整的资料库后,就能轻易地完成自身资产配置的走势模拟,并掌握市场整体的脉动。

电子报订阅