目录

常见的权重设置是等权重与市值比权重,前者将所有因子视为相同,赋予不同因子等权重,并合成新的因子值;后者则是先在个别因子内以市值比加权合成新的因子值,再赋予不同因子等权重,再合成新的因子值,然而两种方式皆没有考虑因子的有效性。

本文考虑因子有效性,新增 IC权重法,回归个别因子对往后滚动持有报酬率的相关系数,获得 IC数值,若 IC数值高,则代表该因子当下较具有效性,在每月初动态调整因子权重时,赋予 IC数值较高的因子有较高权重。

本文使用 Windows OS 并以 Jupyter Notebook 作为编辑器

#功能与视觉化模组import pandas as pdfrom scipy import statsfrom collections import OrderedDictimport matplotlib.pyplot as pltimport copy#TEJimport tejapitejapi.ApiConfig.api_key = 'Your Key'tejapi.ApiConfig.ignoretz = True

Step 1. ROE、财报发布日、股价净值比与股价资料捞取

# 捞取上市所有普通股证券代码code = tejapi.get("TWN/EWNPRCSTD", paginate=True, chinese_column_name=True)code = code["证券码"][(code["证券种类名称"] == "普通股") & (code["上市别"].isin(["TSE"]))].to_list()# 汇入 ROE变数data_ROE = tejapi.get('TWN/AIFIN',coid = code,mdate= {'gte': '2019-01-01','lte':'2020-12-31'},opts={'pivot':True ,'columns':['coid', 'mdate', 'R103']},chinese_column_name=True,paginate=True)# 汇入 财报发布日data_annouce = tejapi.get('TWN/AIFINA',coid = code,mdate= {'gte': '2019-01-01','lte':'2020-12-31'},opts={'columns':['coid', 'mdate', 'a0003']},chinese_column_name=True,paginate=True)# 汇入 调整后开盘价、收盘价与股价净值比data_PB_price = tejapi.get('TWN/APRCD1',coid = code,mdate= {'gte': '2019-03-01','lte':'2020-03-31'},opts={'columns':['coid', 'mdate','open_adj','close_adj','pbr_tej']},chinese_column_name=True,paginate=True)

先捞取所有上市公司代码,在使用 TEJ API到不同资料库中一次捞取全部公司财务资料。

Step 2. 资料前处理

# 整理股价data_PB_price = data_PB_price.rename({'证券代码': '公司'}, axis=1) # 改名字data_PB_price['开盘价(元) t+1'] = data_PB_price.groupby('公司')['开盘价(元)'].shift(-1)# 新增年与月data_PB_price['年'] = data_PB_price['年月日'].dt.yeardata_PB_price['月'] = data_PB_price['年月日'].dt.monthdata_PB_price = data_PB_price.sort_values(by=['年月日']).reset_index(drop=True) # 排序年月日

Step 3. 合并不同资料频率与筛选月底资料

# 合并季频率 ROE与财报发布日data_all = pd.merge(data_ROE ,data_annouce ,how = 'left' , on = ['公司','年/月'])data_all = data_all.rename({'年/月': '财报'}, axis=1) # 改名字data_all = data_all.sort_values(by=['财报发布日']).reset_index(drop=True) # 排序财报发布日# 合并季频率与日频率资料data_all = pd.merge_asof(data_PB_price ,data_all ,left_on = '年月日', right_on = '财报发布日', by = ['公司'] ,direction = "backward")# 留下每月底资料data_all = data_all.drop_duplicates(subset=['公司','年','月'], keep='last')data_all = data_all.sort_values(by=['公司','年月日']).reset_index(drop=True)data_all['月持有报酬率'] = data_all.groupby('公司')['收盘价(元)'].shift(-1).reset_index(drop=True)/ data_all['开盘价(元) t+1'] -1

pd.merge 与 pd.merge_asof 是合并 dataframe很好用的工具,前者是合并相同频率资料,而后者是合并不同频率资料,透过参数 direction = backward可避免资料前视偏误;pd.drop_duplicates 则是可以筛选年月,保留各公司每月底的资料,方便我们获得当下准确的因子值,以利因子排序分组。

Step 4. 删除缺失值

data_all = data_all.dropna().reset_index(drop=True)data_all = data_all.set_index(['年月日','公司'])data_all = data_all[['股价净值比-TEJ','ROE(A)-税后','月持有报酬率']]

Step 1. 排序个别因子

def get_rank(data):factors_name=[i for i in data.columns.tolist() if i not in ['月持有报酬率']] # 得到因子名rank_df = []for factor in factors_name:if factor in ['股价净值比-TEJ']:rank_list = data[factor].groupby(level=0).rank(ascending = True) # rank由小到大排序,即值越小,排名越靠前else:rank_list = data[factor].groupby(level=0).rank(ascending = False) # rank由大到小排序,即值越大,排名越靠前rank_df.append(rank_list)rank_df = pd.concat(rank_df, axis=1)return rank_df

基于获利性概念的 ROE,越大越有高期望报酬率,故由大到小排列,即值越大,排名越靠前;基于价值股概念的股价净值比,越小越有高期望报酬率,故由小到大排列,即值越小,排名越靠前。

Step 2. 获得 IC数值

def get_ic(data):factors_name=[i for i in data.columns.tolist() if i not in ['月持有报酬率']] # 得到因子名ic = data.groupby(level=0).apply(lambda data: [stats.spearmanr(data[factor],data['月持有报酬率'])[1] for factor in factors_name])ic = pd.DataFrame(ic.tolist(), index=ic.index, columns=factors_name)return ic

IC 全名为 Information Coefficient,说明在某横断面时间下,因子对往后持有报酬率的相关系数,当下 IC值越高,表示未来持有期望报酬越高, IC 可用来比较不同因子的有效性。

Step 3. 合成新的因子值

# 根据IC计算因子权重def ic_weight(data):data_= data.copy()ic = get_ic(data)ic0 = ic.abs() # 计算 IC绝对值rolling_ic = ic0.rolling(12,min_periods=1).mean() # 滚动 12个月weight = rolling_ic.div(rolling_ic.sum(axis=1),axis=0) # 计算 IC权重,按行求和,按列相除ranks = get_rank(data) # 得到各因子的排序数据score_ = OrderedDict()for date in weight.index.tolist():rank = ranks.loc[date]score = rank * weight.loc[date]score_[date] = score.sum(axis=1).to_frame().rename(columns={0: 'score'})score_df = pd.concat(score_.values(),keys=score_.keys())score_df = score_df.reset_index().rename({'level_0': '年月日'}, axis=1)score_df = score_df.set_index(['年月日','公司'])data_ = data_.join(score_df)data_ = data_.reset_index()return data_data_ic = ic_weight(data_all)data_ic['因子每年分组'] = data_ic.groupby('年月日')['score'].rank().transform(lambda x: pd.qcut(x, 10, labels = range(1,11)))

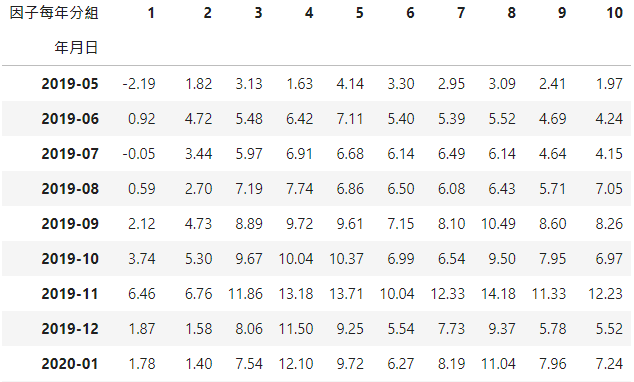

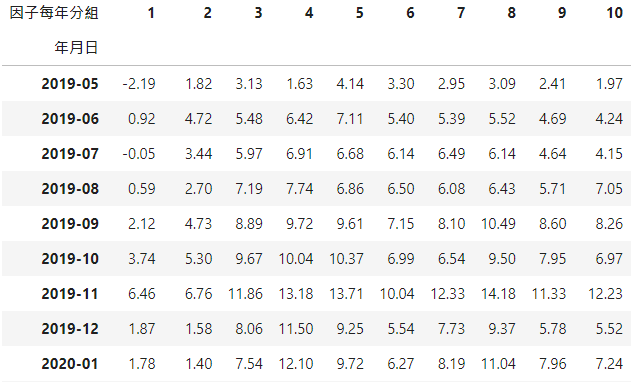

将排序后因子乘上因子 IC值权重,即各因子平均 IC值在所有因子平均 IC值加总中的占比,让 IC值大的因子有高的权重,再合成新的score因子值,由小到大排序分成 10组。

Step 1. 计算投组逐月绩效

def arrange_group_return(tempt):tempt = tempt.groupby(['年月日','因子每年分组'])[['月持有报酬率']].mean().reset_index()tempt['月持有报酬率'] = tempt['月持有报酬率'] * 100tempt = pd.pivot_table(tempt, values='月持有报酬率', index=['因子每年分组'] ,columns=['年月日'])tempt.index = tempt.index.astype(str)tempt = tempt.Ttempt = tempt.cumsum().dropna()tempt.index = tempt.index.astype(str).str[:7]return temptdata_ic = arrange_group_return(data_ic)data_ic.round(2)

Step 2. 资料前处理

# 整理股价

data_PB_price = data_PB_price.rename({'证券代码': '公司'}, axis=1) # 改名字

data_PB_price['开盘价(元) t+1'] = data_PB_price.groupby('公司')['开盘价(元)'].shift(-1)# 新增年与月

data_PB_price['年'] = data_PB_price['年月日'].dt.year

data_PB_price['月'] = data_PB_price['年月日'].dt.month

data_PB_price = data_PB_price.sort_values(by=['年月日']).reset_index(drop=True) # 排序年月日

Step 3. 合并不同资料频率与筛选月底资料

# 合并季频率 ROE与财报发布日

data_all = pd.merge(data_ROE ,data_annouce ,how = 'left' , on = ['公司','年/月'])

data_all = data_all.rename({'年/月': '财报'}, axis=1) # 改名字

data_all = data_all.sort_values(by=['财报发布日']).reset_index(drop=True) # 排序财报发布日# 合并季频率与日频率资料

data_all = pd.merge_asof(data_PB_price ,data_all ,left_on = '年月日', right_on = '财报发布日', by = ['公司'] ,direction = "backward")# 留下每月底资料

data_all = data_all.drop_duplicates(subset=['公司','年','月'], keep='last')

data_all = data_all.sort_values(by=['公司','年月日']).reset_index(drop=True)

data_all['月持有报酬率'] = data_all.groupby('公司')['收盘价(元)'].shift(-1).reset_index(drop=True)

/ data_all['开盘价(元) t+1'] -1

pd.merge 与 pd.merge_asof 是合并 dataframe很好用的工具,前者是合并相同频率资料,而后者是合并不同频率资料,透过参数 direction = backward可避免资料前视偏误;pd.drop_duplicates 则是可以筛选年月,保留各公司每月底的资料,方便我们获得当下准确的因子值,以利因子排序分组。

Step 4. 删除缺失值

data_all = data_all.dropna().reset_index(drop=True)

data_all = data_all.set_index(['年月日','公司'])

data_all = data_all[['股价净值比-TEJ','ROE(A)-税后','月持有报酬率']]

Step 1. 排序个别因子

def get_rank(data):

factors_name=[i for i in data.columns.tolist() if i not in ['月持有报酬率']] # 得到因子名

rank_df = []

for factor in factors_name:

if factor in ['股价净值比-TEJ']:

rank_list = data[factor].groupby(level=0).rank(ascending = True) # rank由小到大排序,即值越小,排名越靠前

else:

rank_list = data[factor].groupby(level=0).rank(ascending = False) # rank由大到小排序,即值越大,排名越靠前

rank_df.append(rank_list)

rank_df = pd.concat(rank_df, axis=1)

return rank_df

基于获利性概念的 ROE,越大越有高期望报酬率,故由大到小排列,即值越大,排名越靠前;基于价值股概念的股价净值比,越小越有高期望报酬率,故由小到大排列,即值越小,排名越靠前。

Step 2. 获得 IC数值

def get_ic(data):

factors_name=[i for i in data.columns.tolist() if i not in ['月持有报酬率']] # 得到因子名

ic = data.groupby(level=0).

apply(lambda data: [stats.spearmanr(data[factor],

data['月持有报酬率'])[1] for factor in factors_name])

ic = pd.DataFrame(ic.tolist(), index=ic.index, columns=factors_name)

return ic

IC 全名为 Information Coefficient,说明在某横断面时间下,因子对往后持有报酬率的相关系数,当下 IC值越高,表示未来持有期望报酬越高, IC 可用来比较不同因子的有效性。

Step 3. 合成新的因子值

# 根据IC计算因子权重

def ic_weight(data):

data_= data.copy()

ic = get_ic(data)

ic0 = ic.abs() # 计算 IC绝对值

rolling_ic = ic0.rolling(12,min_periods=1).mean() # 滚动 12个月

weight = rolling_ic.div(rolling_ic.sum(axis=1),axis=0) # 计算 IC权重,按行求和,按列相除

ranks = get_rank(data) # 得到各因子的排序数据

score_ = OrderedDict()

for date in weight.index.tolist():

rank = ranks.loc[date]

score = rank * weight.loc[date]

score_[date] = score.sum(axis=1).to_frame().rename(columns={0: 'score'})

score_df = pd.concat(score_.values(),keys=score_.keys())

score_df = score_df.reset_index().rename({'level_0': '年月日'}, axis=1)

score_df = score_df.set_index(['年月日','公司'])

data_ = data_.join(score_df)

data_ = data_.reset_index()

return data_data_ic = ic_weight(data_all)

data_ic['因子每年分组'] = data_ic.groupby('年月日')['score'].rank().

transform(lambda x: pd.qcut(x, 10, labels = range(1,11)))

将排序后因子乘上因子 IC值权重,即各因子平均 IC值在所有因子平均 IC值加总中的占比,让 IC值大的因子有高的权重,再合成新的score因子值,由小到大排序分成 10组。

Step 1. 计算投组逐月绩效

def arrange_group_return(tempt):

tempt = tempt.groupby(['年月日','因子每年分组'])[['月持有报酬率']].mean().reset_index()

tempt['月持有报酬率'] = tempt['月持有报酬率'] * 100

tempt = pd.pivot_table(tempt, values='月持有报酬率', index=['因子每年分组'] ,columns=['年月日'])

tempt.index = tempt.index.astype(str)

tempt = tempt.T

tempt = tempt.cumsum().dropna()

tempt.index = tempt.index.astype(str).str[:7]

return temptdata_ic = arrange_group_return(data_ic)data_ic.round(2)

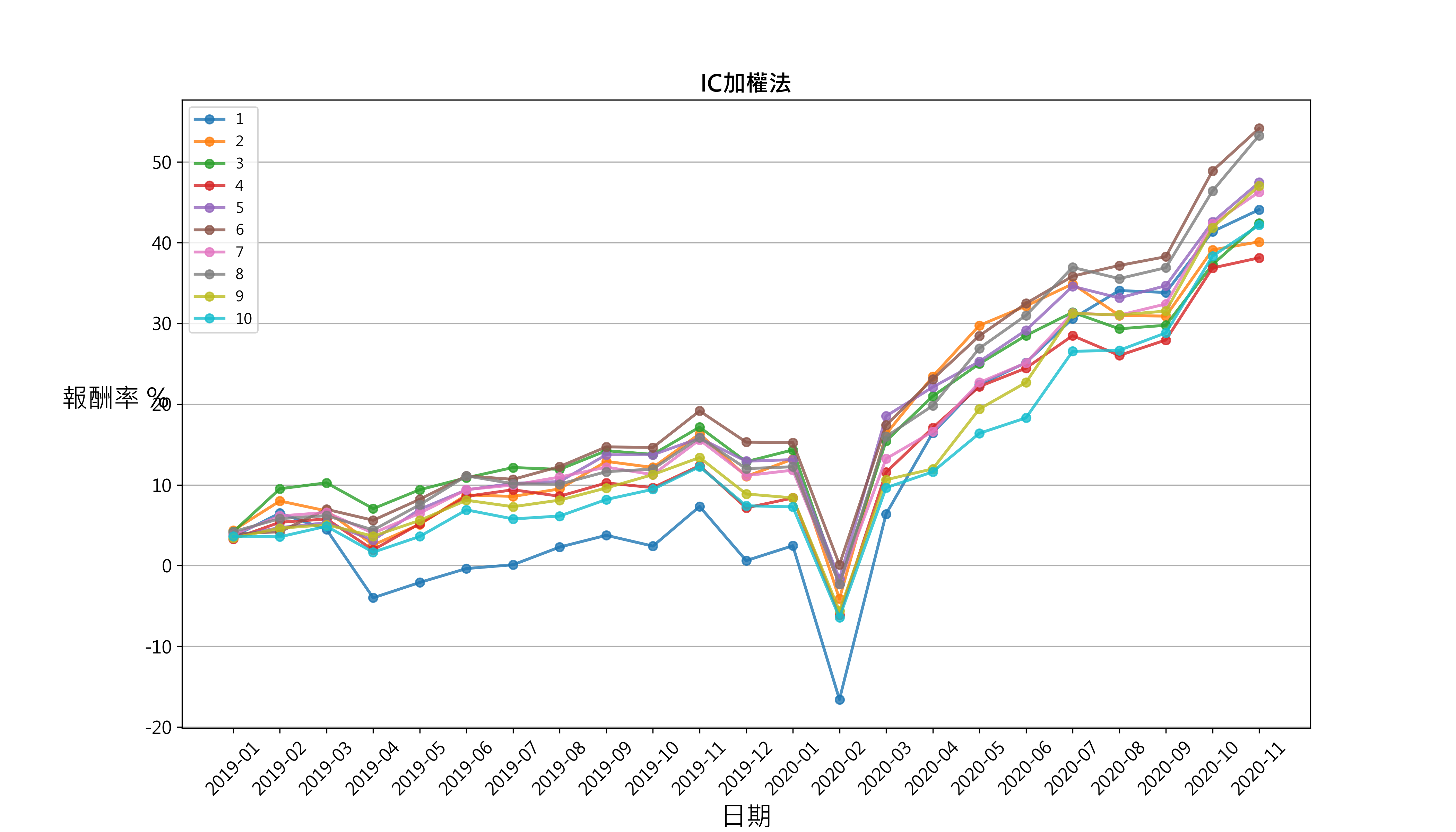

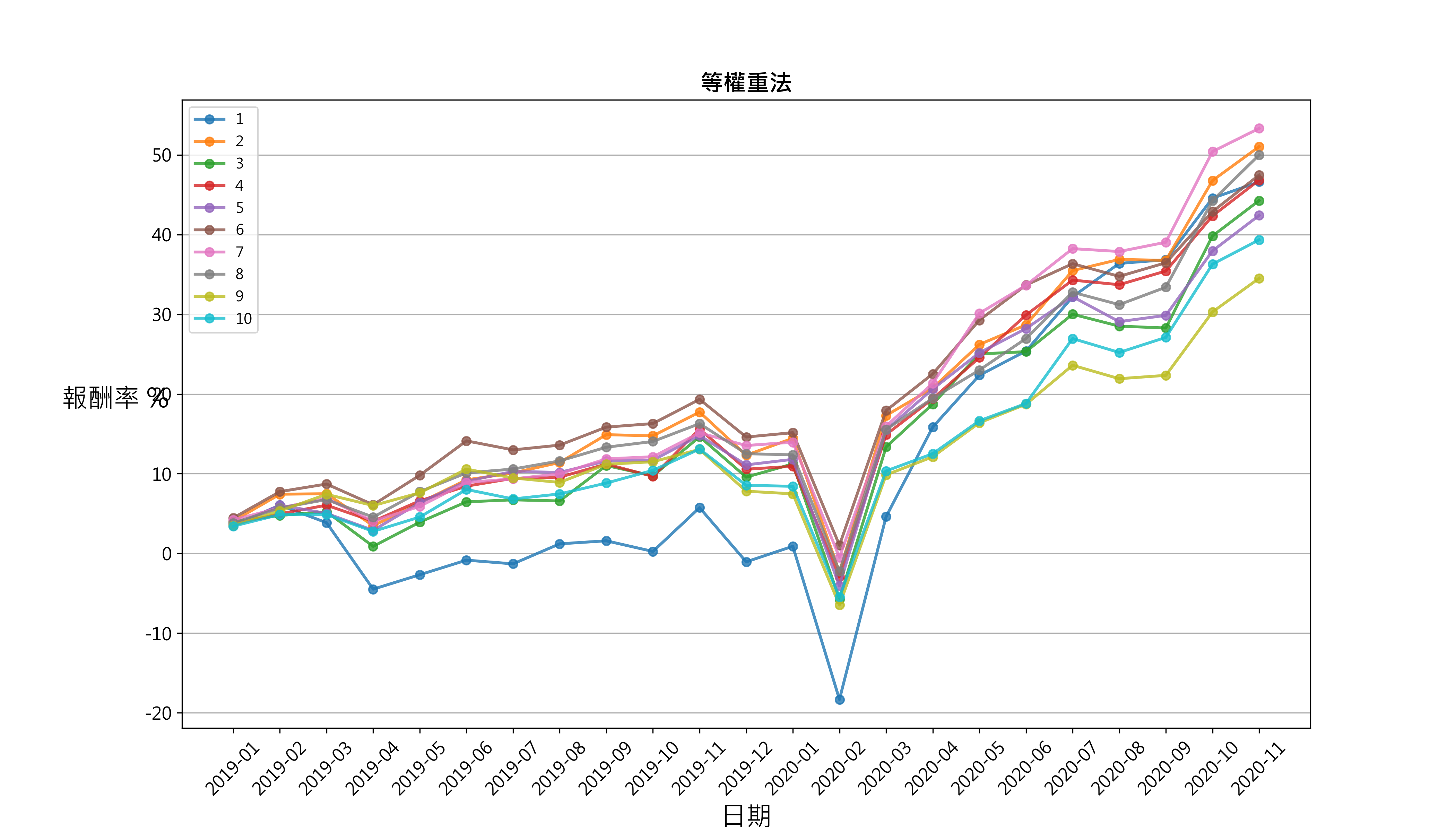

Step 2. 视觉化投组累积绩效

def draw_group_return(tempt ,weight_method):

fig = plt.figure(figsize = (14,7))

ax = fig.add_subplot()

ax.set_title(weight_method,

fontsize=16,

fontweight='bold')

for i in tempt.columns:

ax.plot(tempt[i], linewidth=2, alpha=0.8 , marker='o')

ax.legend(tempt.columns,loc=2)

plt.grid(axis='y')

plt.xlabel('日期', fontsize=18)

plt.ylabel('报酬率 %',rotation=0, fontsize=18,labelpad=20)

plt.xticks(fontsize=12)

plt.yticks(fontsize=12)

plt.show()draw_group_return(data_ic, 'IC加权法')

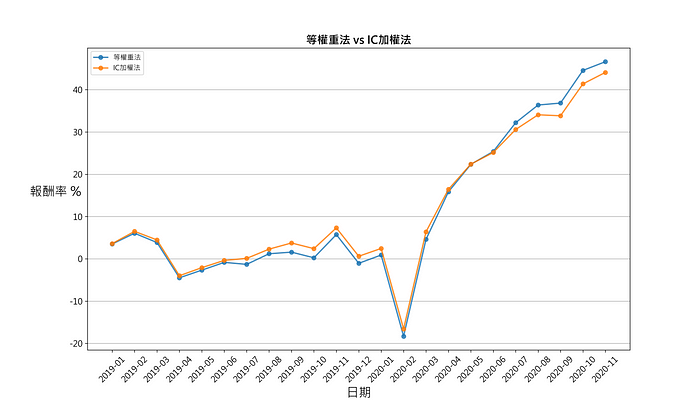

# 比较 等权重法与 IC加权法

data_equal_ir = pd.merge(

pd.DataFrame(data_equal['1']).rename({'1':'等权重法'}, axis=1),

pd.DataFrame(data_ic['1']).rename({'1':'IC加权法'}, axis=1),

how='inner',left_index=True, right_index=True)draw_group_return(data_equal_ir, '等权重法 vs IC加权法')

比较两种权重法的第一组,也就是 ROE最大与股价净值比最小的分组。

发现 2019年初到 2020年底股价净值比与 ROE合成的因子分组绩效并没有呈现稳定的单调性与区分度,分组的累积绩效线有时甚至会纠结,分析结果可能原因是交易频率过高,ROE只有季资料,合成因子受股价净值比影响较大。再者发现等权重法与 IC加权法在不同时段内,并没有显著差异。

未来可试著降低交易频率,以及回测不同的因子组合,挖掘出有稳定单调性与区别度的因子组合,再进一步优化因子权重。如果读者对于其他因子资料有兴趣,欢迎到 TEJ E-Shop 选择最适的方案,找出具有获利性、稳定性与可解释性的因子!

电子报订阅