目录

2023 年全世界面对通膨居高不下,美国联准会(FED)自 2022 年 3 月启动了升息到 2023 年 5 月 4 日已经连十次升息,将基准利率调升至 5% / 5.25%,为 2007 年 8 月以来最高利率水位。随著利率的飙升,债券市场更是迎来史上最大的资金净流入,美国债券殖利率也因此出现 40 年来最显著的倒挂现象!本篇文章将介绍与债券相关的各项名词、殖利率倒挂的原因与重要性,除此之外,文章也将提及近期火红的债券 ETF,让你在投资债券相关金融商品前,对其有更深入的理解。

在介绍殖利率倒挂之前,我们得先理解什么是债券,有了对债券投资性质与相关名词的认识后,也可以更容易了解殖利率倒挂的原因与重要性!

首先,债券是一项固定收益型的金融商品,获利方式是领取每期固定的利息加上到期时回收相当于债券面额的金钱;一般情况下,买债券的投资者更加追求每期发放利息的稳定性(并非绝对),而非高额的资本利得。因此,在购买债券时,我们时常会看到许多与利率相关的名词,如票面利率、到期殖利率等,TEJ 也在以下为你整理重要债券相关名词的解释:

在认识以上五个重要债券名词后,我们理解到债券价格通常与票面金额不同,且受票面利率与市场利率的影响,而考量诸多因素后计算所得的利率,就是我们所称的到期殖利率,也是殖利率倒挂中所提及的利率。

一般情况下,当市场利率上升时,投资人会因为债券回报(到期殖利率)不再如此吸引人而出售债券,导致债券价格下跌,直到到期殖利率来到合理的区间(市场利率 + 风险溢酬),反之亦然。一般情况下长天期公债承担风险较高,因为投资人会要求更高的风险溢酬,如果情况并非如此,即是我们所称的殖利率倒挂。

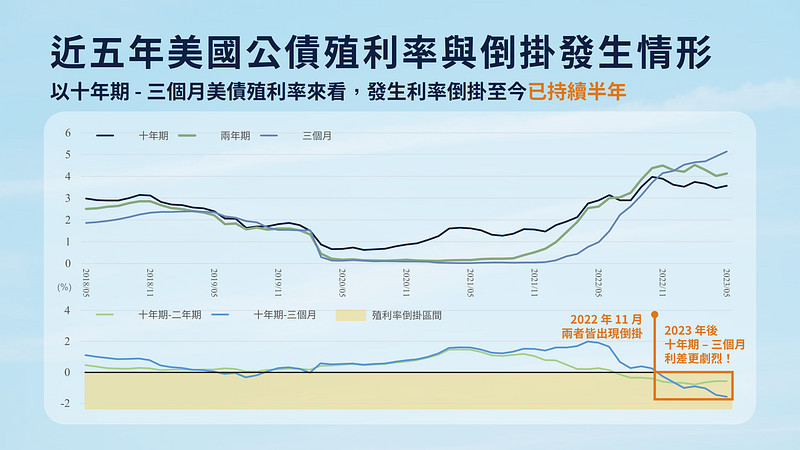

多年以来,市场通常会用 10 年期债券利率减掉 2 年期债券的利率。把该利差当成观察利率倒挂的指标。利差若小于零或负数就表示殖利率倒挂。近年来美国联准会 FED 也会用 10 年期债券利率减去 3 个月期债券利率,原因是 3 个月期债券利率天数短流动性更好,更能反映政策利率的变化。下图为美国公债 10 年及 2 年和 3 个月天期殖利率及其利差的比较曲线,可以看出自 2022 年 11 月两者都出现倒挂,且 2023 年初后, 10Y-3M 的利差缺口较 10Y-2Y 更加剧烈。

发生殖利率倒挂的主要原因都是对于因对于市场与经济成长趋缓所生的资金避险需求,又可分为以下两种:

观察美国四月份 CPI 年增率 5% 创两年新低,最新公布 2023 年第一季 GDP 为 1.1% 远低于 2% 的预期,在连续好几间银行爆出危机后,FED 终于删除了「持续升息」(Ongoing Increases),FED 将基准利率调升至 5%-5.25% 后市场预期利率已经触顶,6 月升息的可能性不高。同时,FED 也承认美国经济衰退可能发在今年下半年,美债殖利率倒挂幅度加大自 1980 年代以来最严重。

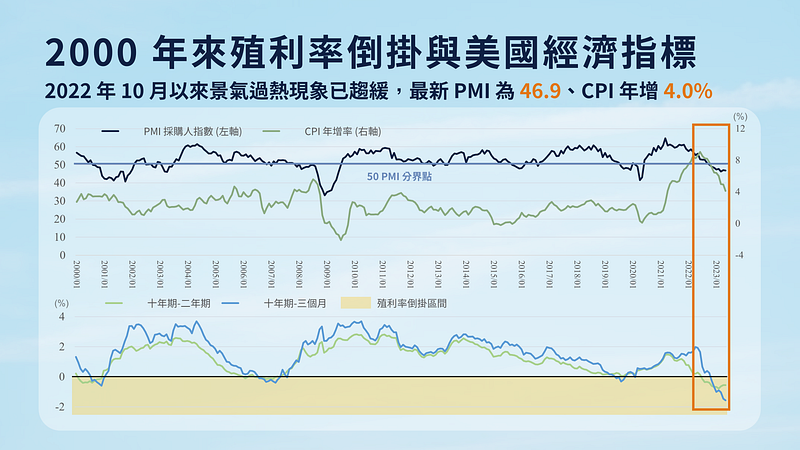

由上图可以略微观察出利率倒挂的差距拉大时,观察美国景气指标之一的 ISM(PMI 采购经理人指数值)都有出现过跌破 50 分界点的现象,其中,在 2022 年 10 月跌破 50 的分界点后就持续低迷,截至 2023 年 5 月 为 46.9,同时期 CPI 年增率由 8.2 下跌至 4.93%,FED 基准利率升至 5.25% 为历年来的新高。

此外,下列表格为美国过去四十年来发生殖利率倒挂的年度,不难发现当利率倒挂发生不久,伴随而来就是经济衰退。依照 IMF (国际货币基金) 在 2023 年 4 月表示通膨高居不下及金融机构动荡,2023 年全球经济成长率预测为 2.8%,美国 2023 年全年经济成长率预测为 1.6%,美国的经济衰退已势在必行。

美国 FED 基准利率来到高点,市场预期升息已接近尾声,更不排除年底会有降息的可能性,投资人对资金避险的需求增加等因素,使公债及高投资等级债等高评级债券,于今年年初获得投资人青睐。其中债券 ETF 的买气更是锐不可挡。

债券型 ETF (Bond Exchange Traded Fund)就是以股票方式交易,获取债券标的指数报酬的基金。买一张债券 ETF 等于买标的指数一篮子成分债券,因为不是真的购入债券也不会有所谓的债券到期日。

债券 ETF 的发债主体为国家主权(公债)或企业个体(公司债),为了确保发债主体的体质是健全,著名国际信用评等机构有三家依照偿债能力、未来前景、契约内容等因素来为这些债券分类评等,此三家分别为穆迪(Moody’s)、标准普尔(Standard & Poor’s)与惠誉(Fitch)。

即便近期债券 ETF 为不错的买入时点,但债券 ETF 仍然不是稳赚不赔,在选择购买债券 ETF 要留意以下风险!!!

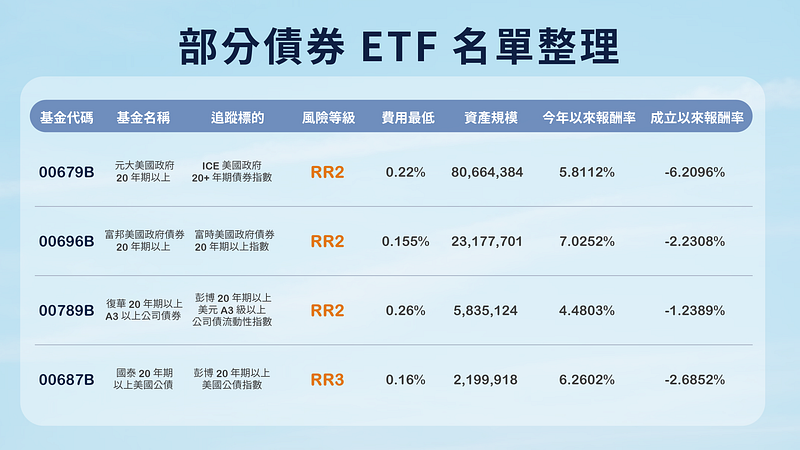

TEJ 将债券 ETF 的资料整理,并列举出下列四档风险等级较低,但报酬率表现仍不错的债券 ETF,此表的报酬也同样呼应投资人对未来景气不看好和资金避险的需求上升。

※此表仅供读者参考,不代表任何商品或投资上的建议。

借由本文简单的介绍,希望可以让读者对于近年利率政策、债券和债券 ETF 有更进一步的认识。另外,即便升息已大致来到尾声,但无人能预测联准会的利率政策走向,投资债券及债券 ETF 并非毫无风险,呼吁投资人在投资相关商品前,应先充分了解投资标的与自身的风险属性,买入时也需注意是否有因市场过热而导致 ETF 出现溢价的情形。有了更多的理解后,投资金融商品时才能更有把握。

延伸阅读

哪里可以获得更多资讯

台湾财经资料库 (TEJ TAIWAN DB ) → TEJ Profile → 总体经济 → 代码类别选择 美国 → 美国十年期公债殖利率、PMI 指数、CPI 年增率等。

透过 TEJ 总经资料库,您可以获得所有总经与利率指标最新资料,让您跟上世界经济趋势!

如果各位读者对于本文、TEJ 资料库有任何问题,或是想进一步获取关于 TEJ 资料库的操作权限,欢迎来电或来信询问。

电子报订阅