目录

上期电子报,TEJ研究团队试台湾上市公司财务资料检视「无效营收」及「泡沫资产」二项指标对于预测财报窗饰之效果,本期改以中国财务资料进行测试,因国情不同,指标将进行部份修正,期望能更精准找出属于中国企业的「无效营收」及「泡沫资产」。

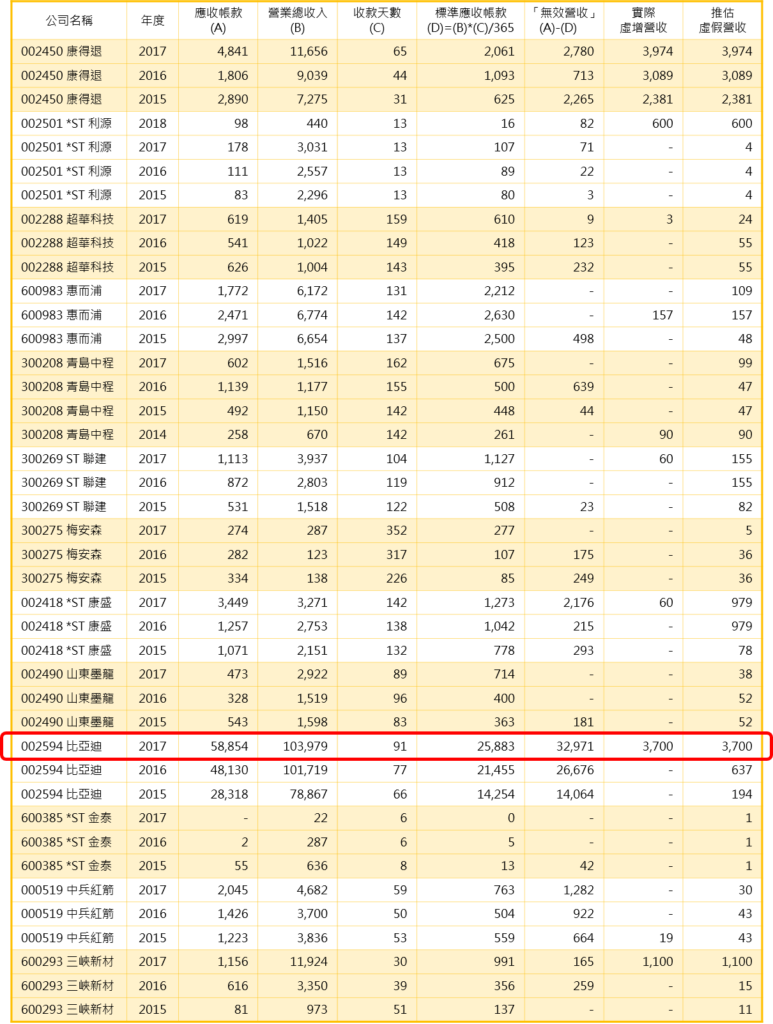

在台湾上市公司财务资料研究中,我们介绍了「无效营收」公式如下:

另外我们定义公司的「虚增营收」为公司发生舞弊之后,由公司重编财报或报载或主管机关认定当时的「实际虚增营收」,但是部分中国舞弊公司,案件爆发后未揭露舞弊当年实际的虚增营收金额,需要本研究先行推估,我们就以当年度起算三年度公司提列的「呆帐损失」,与实际虚增营收两者取高,定义为「推估虚增营收」:

我们检视中国上市公司2014~2018年发生虚增营收的13家公司,试算「无效营收」可否精准预测。结果如表一所示,以资料笔数观察,41笔虚增营收中,「无效营收」侦测出29笔;以公司家数来看,13家公司都有侦测到,其中10家公司「无效营收」大于推估虚假营收,金额最大者为比亚迪。该公司2017年实际虚增营收人民币37亿元,但「无效营收」却高达329.71亿元,主系收款天数大幅增加所致,推论延长客户授信期间或给予新客户较长的授信天数。

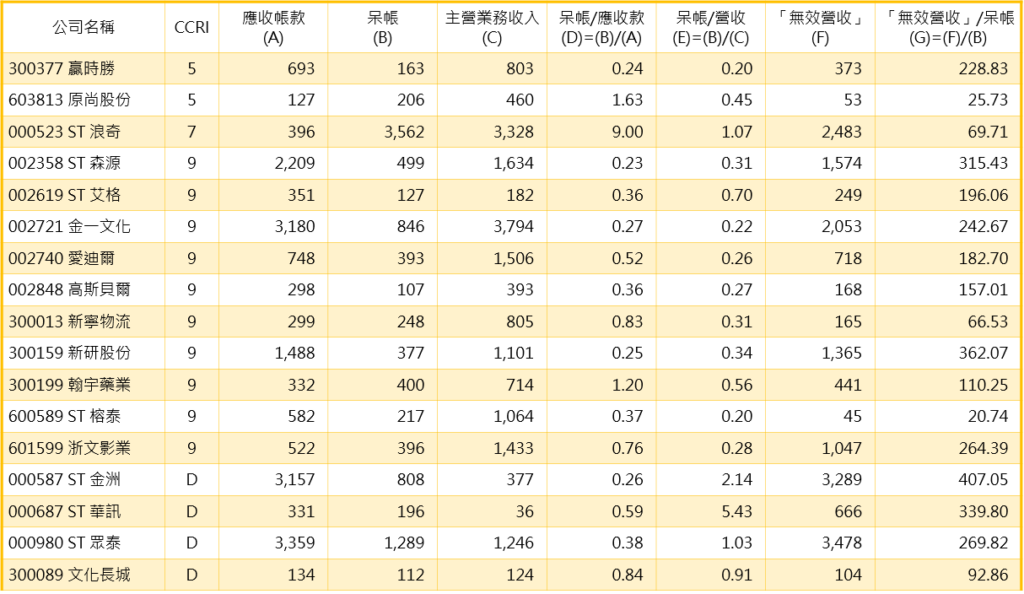

从上段说明我们观察到「无效营收」可侦测出虚假营收,接著我们继续观察能否侦测公司提列巨额呆帐损失:观察2019年「无效营收」能否侦测2020年提列巨额呆帐损失公司。

巨额呆帐损失,筛选标准如下:

筛选后如表二所示,共有20家公司,以TEJ的中国企业信用风险指标CCRQM等级来看,其中7家为违约公司,11家为高度风险公司,只有2家中度风险的公司,显示「无效营收」侦测效果佳。

其中一家中度风险公司:原尚股份,从2020年财报附注说明发现,针对3家客户的应收帐款认列100%坏帐准备,合计2.07亿元。推论客户可能受到新冠肺炎疫情影响,导致帐款无法收回,由于情况特殊,导致「无效营收」无法准确预测。

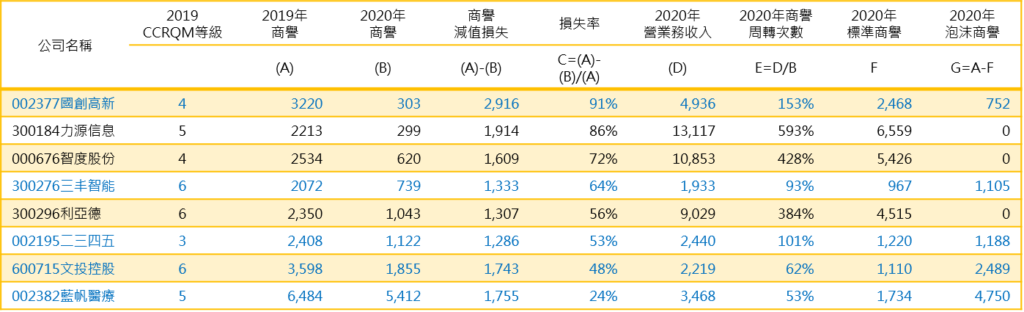

「泡沫资产」系指并购时取得之无实际效益的巨额无形资产。由于近年并未发现中国公司透过虚假并购交易认列巨额商誉,东窗事发后再认列减损损失的案例,故暂以2020年认列巨额商誉减损公司为例,并比对2019年财务资讯计算泡沫资产,观察是否能提前预警上述公司2020年将认列巨额商誉减损损失。

巨额商誉减损认定标准如下:

「泡沫资产」计算方式如下:

搭配CCRQM等级属于中低度风险之公司名单,经过筛选后共计8家公司符合条件。其中,国创高新商誉减损损失金额最高,为29.16亿元,而商誉损失率同样也是最高,高达91%。8家公司中5家有算出「泡沫资产」,金额最高为蓝帆医疗的47.5亿元。

本文依据之前建立「无效营收」及「泡沫资产」的台湾经验,改以中国财务资料试行,期望能更精准侦测有迹象的公司。未来将持续研发其他泡沫过滤器指标。最后,本次条件设定多涉及实务观察及主观判断,结果仅供参考,推估结果不代表公司真实状况,未来将持续测试、修正。

延伸阅读

欲了解更完整的中国企业信用风险研究,请点选以下连结👇

TEJ中国企业信用风险网站

如各位读者对于此文章有任何不清楚或想进一步了解

欢迎你于留言版留言或来电、来信询问

☎️ 电话:02–87681088 ✉️ 信箱:tej@tej.com.tw